科创板询价转让实施满两年超五成额度“交棒”公募基金

来源:中国网 2022-07-23 08:11 阅读量:15748

创和信基金首席经济学家魏在接受《证券日报》记者采访时表示,公募基金需要通过实践积极参与和推动这一制度的完善,为科创板乃至主板,创业板等市场主体的有序进入和退出积累经验,为资产管理行业的生态建设贡献力量。

公募基金积极参与。

科技创新板询价转让

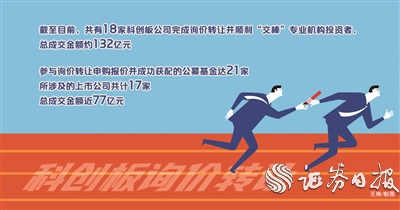

《证券日报》记者根据上市公司公告发现,截至目前,已有18家科创板公司完成询价转让,成功交接专业机构投资者,合计成交金额约132亿元。

科创板参与询价,转板,申购,报价的公募基金公司有21家,已成功配股,共涉及17家上市公司从配资次数来看,这21家基金公司成功配资49次,合计成交76.72亿元,其中实际单笔转让金额超过1亿元的有20次

这意味着,截至目前,科创板询价转让过程中,超过50%的询价转让额度转让给了公募基金公司,公募基金成为科创板询价转让的主要机构投资者。

魏表示,在科创板询价转让可以有效缓解减持对二级市场的影响公募基金用行动表达了对制度的支持,并在不断完善细节,进一步评估效果但这是一个新生事物,需要时间来检验其有效性从这个角度来说,布局才刚刚开始,还有很长的路要走

事实上,中国的基金管理公司总数已达139家与已成功参与询价和转板的21家基金公司相比,公募基金的参与者仍然相对较少

对于公募基金的参与意愿,恒生前海基金投资经理谢伟坦言,目前公募基金的参与意愿很强,因为可以以低于市场价的价格获得长期有前景的股票资产暂时不参与的原因可能是重点关注的股票还没到解禁期

从目前的参与人数和动态来看,参与是积极的,理性的公募基金比较多,询价转让规模比较小,所以很多公司还没参与进来也很正常这可能跟准备不充分,内控制度,交易能力有关系

总的来说,在询价转让方面,公募基金积极参与其中,也通过摸索提高了他的博弈技巧我认为一些公募基金没有参与,因为他们不熟悉目前的询价游戏模式,或者他们没有达到合适价格的股票目标浙江大学国际联合商学院数字经济与金融创新研究中心联席主任,研究员潘鹤林对《证券日报》记者表示

6家基金公司

配置规模超过6亿元。

在公募基金积极参与科创板询价转板的背景下,多家基金公司最终被大规模配资,旨在进一步帮助实现上市公司股东权益的有序承接。

据《证券日报》记者不完全统计,诺德基金获配股份数量最多,已成功获得8家上市公司的询价股份转让是目前基金公司最活跃的公募从配资规模来看,诺安基金以两次配资,累计配资16.82亿元位列本次公募参与询价转让最终配资规模第一,广发基金和工银瑞士瑞信银行基金询价转出次数分别为5次和1次,划拨资金分别为10.87亿元和9.15亿元,位列行业第二和第三,易方达基金,邢正全球基金和嘉实基金的配置资金也超过6亿元,分别为8.24亿元,6.86亿元和6.58亿元此外,南方基金,富国基金,交银施罗德基金,中欧基金分列行业第七至第十位,配置资金在1.39亿元至4.83亿元之间

对于公募基金积极参与科创板询价转让的意义,谢军表示,公募基金的参与将对市场起到稳定作用第一,询价转让可以减少市场波动,第二,转让价格会起到参考价格的作用,对稳定其他投资者的预期有很好的作用

要实现这一目标,公募基金的交易系统,风控系统,投资管理系统,询价系统和技术都需要改进魏建议道

在科技创新板的退出机制上,公募基金也要充分发挥其投研能力,对标的进行合理估值,这对科技创新板的长远发展意义重大谢伟说

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

热点推荐

- (2022-07-23 08:11)外汇局:人民币汇率仍将在合理均衡水平上保

- (2022-07-23 08:11)光大信托上半年净利降49%2021年净利

- (2022-07-23 08:11)乘联会:预计7月新能源车零售达45万辆同

- (2022-07-23 08:11)经济性能两不误,荣威首款HEV车型龙猫让

- (2022-07-23 08:11)商务部:培育一批品牌化、平台化、数字化家

雷克萨斯全新NX上市售价31.88-54

雷克萨斯全新NX上市售价31.88-54  上汽大通全新车型MAXUSMIFA9上市

上汽大通全新车型MAXUSMIFA9上市  颜值再升级静态实拍一汽-大众全新速腾

颜值再升级静态实拍一汽-大众全新速腾  2021洛杉矶车展:全新第十一代本田思域

2021洛杉矶车展:全新第十一代本田思域  沃尔沃ConceptRecharge内饰

沃尔沃ConceptRecharge内饰